- 24H平台交易额(USD) 178.78万

- 交易所排名 3038

- 币种数 543

- 交易对 2003

- 资产实力 $56.62亿

- 24小时涨跌幅 8.88%

- 风险储备金 $96.63亿

- 更新时间 2026-01-24

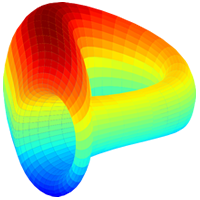

BalancerV1

BalancerV1是基于智能合约的去中心化自动做市商(AMM)协议,由BalancerLabs团队于2020年3月推出,为DeFi领域提供灵活的流动性解决方案。其核心设计突破了传统交易所的固定交易对模式,允许用户创建最多支持8种代币且权重可自定义的流动性池,例如30%WETH、30%MKR、30%USDC和10%LINK的组合。这种创新使BalancerV1不仅是一个交易平台,更成为了一种可编程的流动性基础设施,为代币发行、指数基金构建等场景提供了底层支持。协议最初未发行原生代币,后期通过引入治理代币BAL实现社区化运营,开启了流动性挖矿激励时代。

BalancerV1通过多代币流动性池和智能订单路由技术显著提升了资本效率。相较于Uniswap等仅支持50/50权重的AMM,其自定义权重功能让项目方能以80/20等高占比分配引导流动性,降低冷启动成本。协议允许池创建者自主设置0.0001%-10%的交易手续费率,为稳定币池等低波动性资产提供更低滑点交易环境。根据链上数据,BalancerV1在部分代币对的流动性深度已超越同期主流DEX,尤其在小众代币和组合投资场景中展现出独特吸引力,例如为新兴项目提供的流动性引导池(LiquidityBootstrappingPools)已成为代币发行的热门工具。

从使用场景看,BalancerV1的灵活性使其在DeFi生态中扮演多重角色。除了常规的代币兑换,其流动性池可模拟指数基金功能,例如包含一篮子DeFi治理代币的“DeFi指数池”能自动再平衡持仓比例。资产管理协议如EnzymeFinance利用该特性构建自动化投资组合,而项目方则通过定制化池实现代币分发与市场做市。BalancerV1的流动性挖矿机制将7500万枚BAL代币分配给流动性提供者,既激励了早期参与者,也为协议治理的去中心化奠定了基础,形成“流动性提供-治理参与-协议升级”的正向循环。

BalancerV1的亮点特色在于其开创性的协议架构与技术创新。其采用的“恒定函数做市商”模型扩展了Uniswap的恒定乘积公式,支持任意数量代币的非对称权重配置。通过智能订单路由聚合多池流动性,用户可获得最优交易价格。技术层面,V1版本已实现对抗三明治攻击的累积器机制,并优化了Gas消耗。尽管后期推出的V2版本在资本效率和安全性上进一步升级,但V1作为首个将多代币AMM与流动性挖矿结合的协议,仍被行业视为DeFi乐高的重要组件,其设计理念深刻影响了后续AMM的发展方向。

行业评价普遍认可BalancerV1在DeFi创新史上的里程碑地位。知名分析师指出其“重新定义了流动性供给的边界”,而开发者社区则赞赏其开源池模板降低了复杂金融产品的创建门槛。总锁仓量(TVL)曾突破7亿美元并位列DeFi协议前三,BalancerV1证明了自定义AMM的市场需求。尽管面临Uniswap的竞争,但其在稳定币交易、资产管理等垂直领域的差异化优势,以及通过BAL代币实现的社区治理模式,仍使其在2025年的DEX格局中保持独特价值,为V2及后续版本的生态扩张奠定了坚实基础。

| 货币 | 交易对 | 平台价 | 涨幅(24H) | 最高价(24H) | 最低价(24H) |

|---|---|---|---|---|---|

| METIS/USDT | $84.30 | -3.65% | $88.79 | $82.18 | |

| ZETA/USDT | $2.21 | -6.17% | $2.39 | $2.06 | |

| CFX/USDT | $0.24 | -3.12% | $0.25 | $0.23 | |

| PEPE/USDT | $0.000001 | -3.96% | $0.000001 | $0.000001 | |

| CRV/USDT | $0.55 | -1.7% | $0.56 | $0.51 | |

| LDO/USDT | $3.05 | -7.95% | $3.36 | $2.94 | |

| DOT/USDT | $7.44 | -2.66% | $7.67 | $7.22 | |

| GLM/USDT | $0.37 | -7.34% | $0.41 | $0.32 | |

| OP/USDT | $3.72 | -5.86% | $3.98 | $3.56 | |

| ETC/USDT | $25.91 | -3.93% | $27.10 | $25.20 |